Szczególnie zagraniczne podróże służbowe niosą ze sobą znaczny potencjał ryzyka. Szczególnie częstym problemem jest prawidłowe rozłożenie zobowiązań z zakresu ubezpieczeń społecznych, jak pokazuje ten przypadek z podróży służbowej do Polski.

Wiele firm nie rozumie zagranicznej podróży służbowej i tzw. oddelegowania do innego kraju, dokonując tego rozróżnienia, miesza kwestie podatkowe i społeczne. Problem w tym, że terminy „podróż służbowa” i „misja” nie są terminami jasno zdefiniowanymi z prawnego punktu widzenia. Dlatego trudno jest rozróżnić te dwie rzeczy.

W z podatkowego punktu widzenia Generalnie praca w innym miejscu pracy krócej niż trzy miesiące nie stanowi problemu. Jednakże ta regulacja czasowa nie ma zastosowania w przypadku… Status zabezpieczenia społecznego pracownika – czyli kwestii, w którym kraju pracownik musi faktycznie być ubezpieczony pracując za granicą.

Różnica pomiędzy klasyfikacją podatkową a klasyfikacją społeczną

Od maja 2010 r. każde oddelegowanie pracownika za granicę należy zgłosić do właściwego ubezpieczenia zdrowotnego i wystąpić o zaświadczenie o obowiązujących przepisach o ubezpieczeniu społecznym (formularz A1). Wiele firm nadal uważa, że nie ma to zastosowania, jeśli pracownik przebywa wyłącznie w podróży służbowej. Jesteś przekonany, że pracownik w rozumieniu przepisów o ubezpieczeniach społecznych zostaje oddelegowany wyłącznie w przypadku pobytu za granicą dłużej niż rok lub dwa lata. Wszystkie delegacje zagraniczne przypadające w tym przedziale czasowym są zazwyczaj zgłaszane jako ogólne podróże służbowe, a konsekwencje podatkowe i ubezpieczenia społeczne nie są brane pod uwagę.

Chcąc odróżnić podróż służbową od misji zagranicznej, należy wziąć pod uwagę dwa obszary prawa: prawo podatkowe i prawo ubezpieczeń społecznych. w rozumieniu prawa podatkowego Celem podróży służbowej jest krótkoterminowe zarządzanie projektem lub realizacja na miejscu. Co do zasady podróże służbowe trwające do trzech miesięcy uważane są za wolne od podatku, gdyż wypłata odszkodowania związanego z podróżą służbową pozostaje zwolniona z podatku.

w znaczenie prawa ubezpieczeń społecznych Jednakże całość lub wszystkie delegacje personelu za granicę stanowią oddelegowanie. Termin oddelegowanie ma swoje korzenie w niemieckim prawie ubezpieczeń społecznych (§ 4 SGB IV) i oznacza:

- TO jak wskazano Wznów aktywność

- W inne państwo że Republika Federalna Niemiec

- dla Pracodawca z siedzibą w Niemczech

- jako część domowy Rodzaj zatrudnienia.

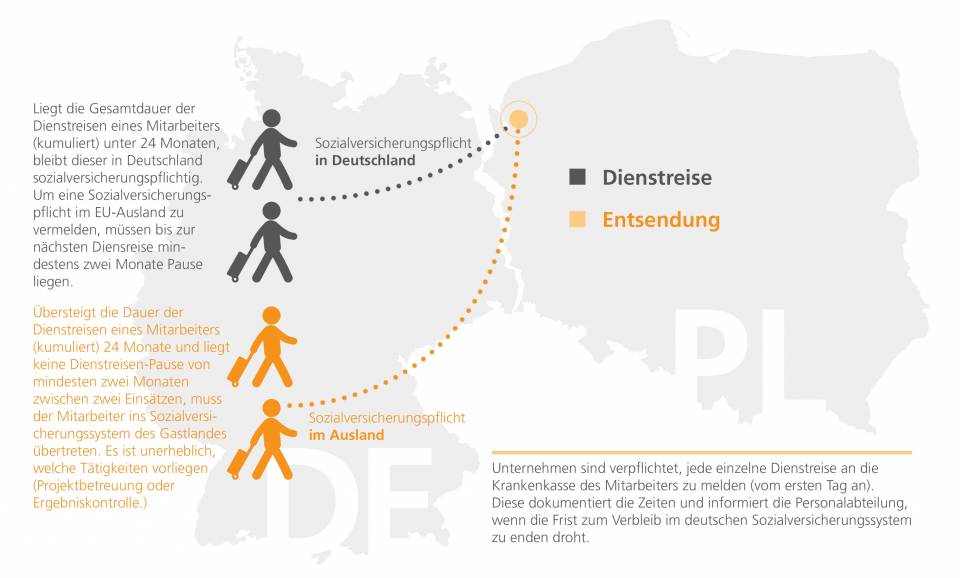

Czas trwania misji zagranicznej nie odgrywa zatem początkowo żadnej roli w prawie ubezpieczeń społecznych przy definiowaniu oddelegowania. Dopiero przy podziale składek na ubezpieczenia społeczne obowiązują określone terminy.W przypadku wyjazdów zagranicznych do krajów UE i EOG obowiązuje np.: Pracownicy, którzy pracują u swojego pracodawcy poza krajem pochodzenia dłużej niż 24 miesiące, podlega składkom na ubezpieczenie społeczne w kraju oddelegowania.

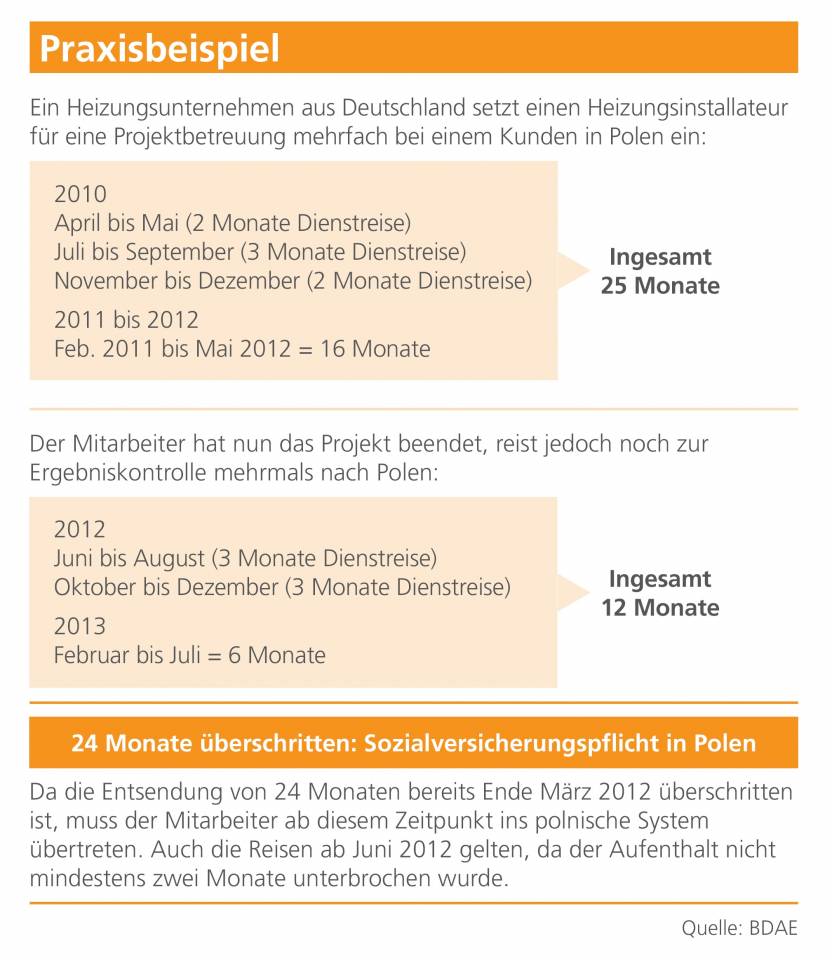

Jak nierzadko przy zamówieniach na taką skalę, wady konstrukcyjne zmusiły hydraulika Jana K. do kilkukrotnego wezwania przez swojego pracodawcę w Polsce; w 2011 r. i I półroczu 2012 r. łącznie 16 miesięcy. Po pomyślnym zakończeniu projektu nastąpił odbiór nieruchomości w Polsce przez kierownika projektu, czego efektem były prace remontowo-konserwacyjne. Oznacza to, że Jan K. przebywał w Polsce łącznie przez 11 miesięcy, od drugiej połowy 2012 roku do lipca 2013 roku włącznie (patrz ramka informacyjna „Wyjazd służbowy” do Polski).

W styczniu 2014 roku, jakiś czas po ostatnim oddelegowaniu Jana K., kontrola podatkowa wykazała, że liczne podróże służbowe Jana K. nie powinny już być zgłaszane jako takie po jego pierwszym trzymiesięcznym oddelegowaniu. Aby jego druga misja zagraniczna mogła być również uznana za podróż służbową, pomiędzy pierwszą a drugą podróżą musiałaby nastąpić co najmniej dwumiesięczna przerwa (tj. działalność w Niemczech). Tak się jednak nie stało.

Ponieważ Jan K. wykonywał pracę na rzecz swojego pracownika za granicą na polecenie swojego pracownika, jego delegacja odbyła się w ramach delegacji zagranicznej zgodnie z Rozporządzeniem UE 883/2004. Jego pracodawca powinien był zgłosić to oddelegowanie do właściwej dla pracownika kasy chorych w celu uzyskania zaświadczenia o spełnieniu obowiązujących przepisów o ubezpieczeniu społecznym (Formularz A 1) Dostawać. Posiadając takie zaświadczenie firma prawidłowo opłacałaby obowiązkowe składki do niemieckiego systemu ubezpieczeń społecznych, a Jan K. byłby w dalszym ciągu ubezpieczony „normalnie” w niemieckim systemie w Polsce – ale tylko przez wymagany okres maksymalnie 24 miesięcy zgodnie z prawem.

Wyjazd służbowy do Polski musiał zostać prawnie odwołany

Jak pokazuje praktyczny przykład, termin ten upłynął już w 2012 r., gdyż od kwietnia 2010 r. do maja 2012 r. Jan K. przepracował w Polsce łącznie 25 miesięcy, z maksymalnie miesięczną przerwą pomiędzy wyjazdami. Jan K. powinien był przejść na polski system najpóźniej po upływie tych 24 miesięcy. Zamiast tego jego pracodawca od lat nieprawidłowo płacił składki do niemieckiego systemu. Skutek: dział zasobów ludzkich musiał anulować całe oddelegowanie. Polegało to na opłacaniu składek z mocą wsteczną do polskiego systemu i żądaniu zwrotu nienależnie opłaconych składek z niemieckiego systemu ubezpieczeń społecznych.

Jednakże to drugie postępowanie nie było już możliwe, ponieważ czteroletni termin przedawnienia dla tego postępowania już upłynął. Nawet gdyby wniosek o zwrot został złożony w terminie, spółka prawdopodobnie nie odzyskałaby całości składek, gdyż wg § 28 O SGB IV I § 98 SGB Kasy chorych mają obowiązek pobierać wpłacane składki na rachunek świadczeń. Oznacza to, że gdyby np. Jan K. z powodu choroby poniósł koszty opieki zdrowotnej w wysokości 80 000 euro, a łączne wpłacone składki wyniosłyby 100 000 euro, to spółce nie udałoby się uzyskać zwrotu maksymalnie do kwoty 20 000 euro.

Różnica pomiędzy oddelegowaniem a wyjazdem służbowym do Polski

Poza tym instalator ogrzewania Jan K. musiał później ubiegać się w Polsce o część emerytury, która byłaby znacznie niższa niż w Niemczech. Dowiedział się również, że w przypadku bezrobocia z własnej winy po okresie izolacji nie otrzyma od Niemiec żadnego zasiłku dla bezrobotnych, lecz będzie musiał się dogadać z polskimi władzami. Instalator instalacji grzewczych musiał wypłacić mu odszkodowanie za zmniejszenie emerytury.

Niezwykle skomplikowana i kosztowna dla pracowników działu kadr okazała się także rejestracja Jana K. z mocą wsteczną w polskim systemie ubezpieczeń społecznych. Aby proces ten przebiegł pomyślnie, konieczne było skorzystanie z usług wyspecjalizowanych polskich prawników.

Zainteresowani mogą znaleźć dalsze informacje na temat podróży służbowych i misji zagranicznych tutaj: https://entsendebatung.bdae.com/

„Guru kulinarny. Typowy ewangelista alkoholu. Ekspert muzyki.